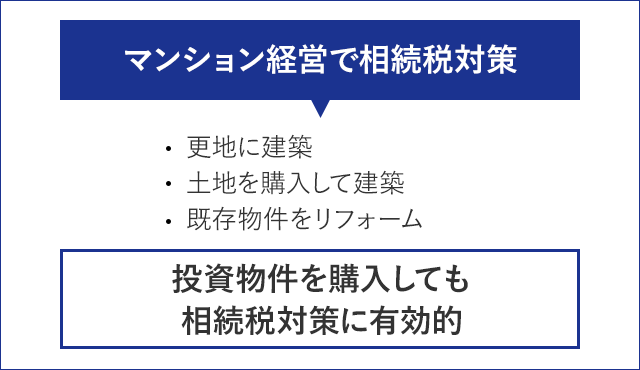

これまで新築でアパート・マンションを建築する場合や古くなった物件をリフォームして再生させることを前提に話を進めてきました。マンション経営による相続税対策としてこれ以外のケースは適していないのかというとそうではありません。既存のアパート・マンションを購入することでも十分に相続税対策には有効的です。

既存物件の購入は節税効果が高いが注意も必要

既存物件を購入する場合、新築とは異なる点がある

アパート・マンションの購入を考えるケースは、資産家の状況に合わせて多様ですが、所有地に建築した1棟目のマンション経営が順調で、さらにもう1棟購入するケースもあると思います。1棟目の建築で更地の所有地は無くなってしまうが、建築したアパート・マンションの経営が順調で資金が増え、その再投資先として手元にある「現金」を2棟目の物件を購入して「アパート・マンション」に形を変えるようなケースです。

ただ、既存物件を購入する場合、相続税対策として新築とは異なる点があります。

購入価格(時価)と相続税評価額

建物や土地の購入価格(時価)と相続税評価額との間に開きがある

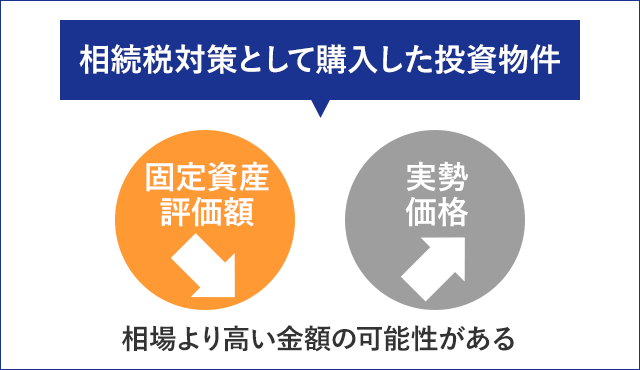

既存物件の購入は、建物にしても土地にしても、いずれの購入価格(時価)も、相続税評価額との間に開きがあるということです。

建物は、相続税評価額である固定資産評価額が実績価格に比べて低い金額になります。土地は、相続税評価額の算出に使う路線価が、公示価格よりも20%ほど低い価格になります。つまり、投じた資金に対して相続税評価額が相当に低くなるということで、相続税対策としては圧縮効果が大きくなりますが、投資先としてはしっかりと判断する必要があります。

相続税評価額が低いにもかかわらず、実勢価格があまりにも高いということは、相場より高い金額で購入しているかもしれません。割高な既存物件を購入してしまうと、物件を売却するときに、購入金額より大きく下回る金額でしか売却できなくなることもあります。